Диверсификация портфеля

Диверсификация портфеля — это стратегия инвестирования, направленная на снижение рисков и повышение доходности путем распределения инвестиций между различными активами. Эта стратегия основывается на идее, что разные активы могут иметь различные уровни доходности и риска, и поэтому комбинирование активов в портфель позволяет достичь более стабильных результатов.

Одним из основных принципов диверсификации портфеля является его распределение между активами разных классов или секторов экономики. Инвестор может включить в свой портфель акции различных компаний, облигации, фонды недвижимости или товарные фьючерсы. Также важным аспектом является географическое распределение активов, чтобы снизить влияние региональных или страновых рисков.

Главная цель диверсификации портфеля — минимизировать риски, связанные с инвестированием. Не секрет, что все активы могут подвергаться колебаниям цен и изменениям на рынке. Если инвестор имеет большую часть своих средств в одном активе или секторе, то любые неблагоприятные изменения могут существенно сказаться на его инвестициях. В то же время, если активы распределены между разными классами активов, то убытки по одному активу могут быть компенсированы прибылью от других.

Диверсификация портфеля также направлена на повышение доходности. Каждый актив имеет свой собственный уровень доходности и риска. Комбинирование активов в портфеле с разными доходностями может привести к увеличению средней доходности портфеля при том же уровне риска или снижению риска при той же ожидаемой доходности. Это особенно актуально для инвесторов, которые стремятся получить оптимальную комбинацию риска и доходности в своих инвестициях.

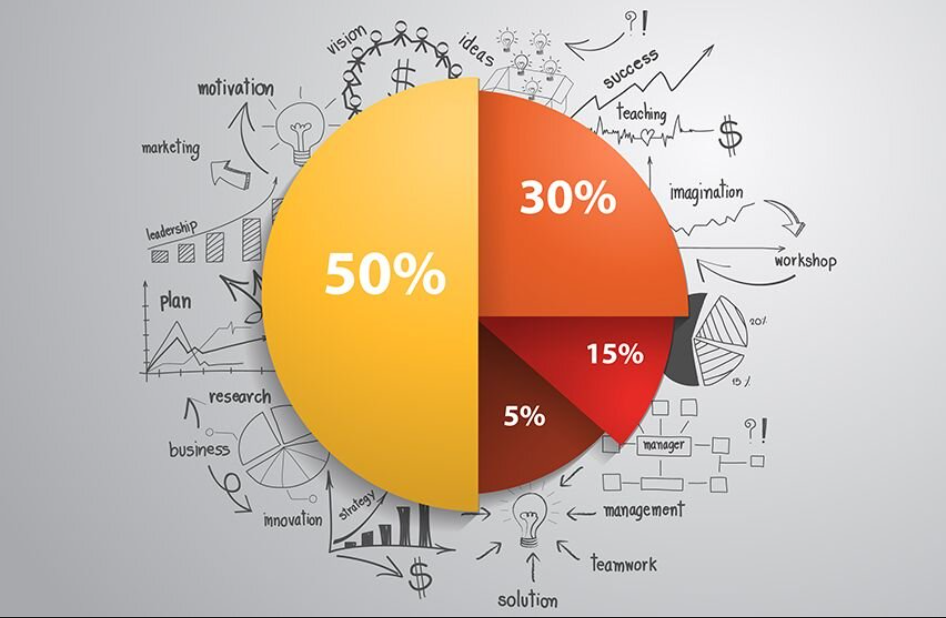

Существует несколько подходов к диверсификации портфеля. Одним из них является диверсификация по активам. В этом случае инвестор участвует в различных активах, таких как акции, облигации, наличные средства, недвижимость и другие. Вторым подходом является диверсификация по секторам или отраслям экономики. Инвестор может выбирать активы из разных секторов, таких как финансы, технологии, здравоохранение и т. д. Третьим подходом является географическая диверсификация, когда инвестор инвестирует в активы, находящиеся в разных регионах или странах.

Диверсификация портфеля требует от инвестора анализировать и выбирать активы с разными характеристиками, чтобы достичь оптимального баланса между риском и доходностью. Применение этой стратегии не гарантирует защиты от убытков или получение высоких доходов, но может существенно снизить риски и увеличить вероятность достижения желаемых результатов.

Однако стоит помнить, что диверсификация портфеля — это не просто распределение активов между разными инструментами. Важно также следить за состоянием активов в портфеле и периодически перебалансировать его. Например, если один актив значительно возрос в цене, а другой потерял в стоимости, то может быть целесообразно продать часть того, что прибыльно и приобрести больше того, что понизился в цене. Таким образом, диверсификация портфеля требует постоянного мониторинга и анализа рынка.

В заключение, диверсификация портфеля является эффективной стратегией инвестирования, которая способствует снижению рисков и повышению доходности. Распределение активов между разными классами активов, секторами экономики и географическими регионами позволяет инвестору достичь оптимального баланса. Однако необходимо помнить о необходимости постоянного мониторинга и перебалансировки портфеля, чтобы адаптироваться к изменяющимся условиям рынка.

Отправить комментарий